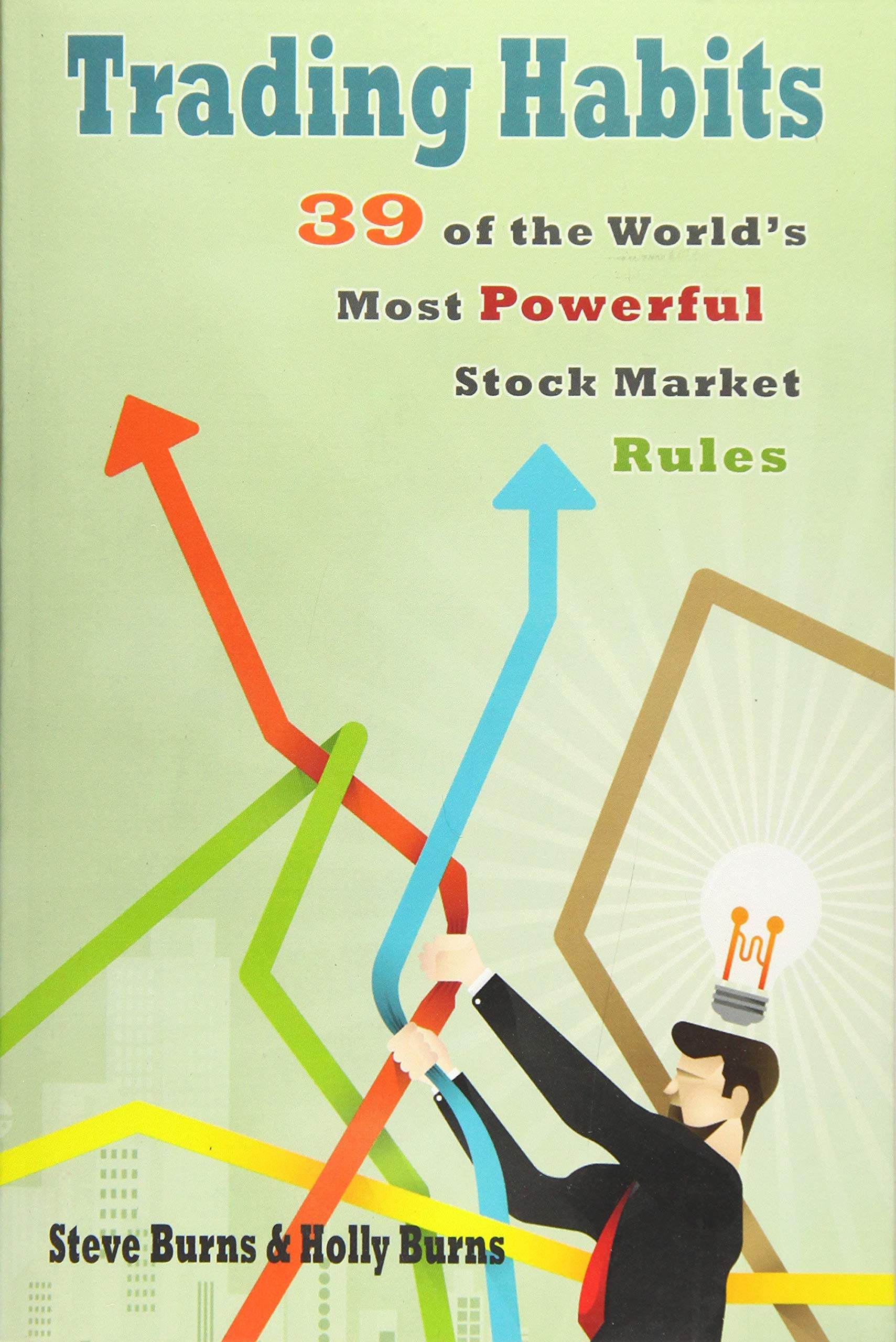

کتاب صوتی عادت های معامله گری

کتاب صوتی عادت های معامله گری

نویسنده : استیو برنز – هالی برنز

جهت دانلود کتاب صوتی عادت های معامله گری اینجا کلیلک کنید

کتاب صوتی عادت های معامله گری

کتاب صوتی عادت های معامله گری به همت تیم تولیدی سامانه بورصدا جمع آوری، خلاصه و تولید شده است تا مورد استفاده شما همراهان گرامی باشد.

نویسندگان این کتاب صوتی استیو برنز و هالی برنز قصد بر این دارند که بفهمانند چه زمانی شروع به معامله گری کنیم؟

هدفمان از تدوین این کتاب این است که به سرعت به یک معامله گر موفق با ریسک بسیار کمی تبدیل شوید.

قدرت عادتها

در کتاب صوتی عادت های معامله گری می شنوید که رفتارهای درست معامله گری، در مقام قانون ظاهر می شوند و سپس تبدیل به عادت ها می شوند.

وقتی در کارهایتان سرعت عمل دارید که دقیقا در سطح عمیقی از ناخودآگاهتان بدانید چه کار کنید. وقتی بدانید چه کاری درست است، در مرحله ی آخر تنها باید

روندی تمرینی و اختصاصی را در پیش بگیرید و به آن متعهد باشید. تنها آن زمان است که می توانید عملکرد بهتری نسبت به رقبایتان داشته باشید.

عادت های معامله گری

قدم اول در معامله گری این است که آموزش ببینید که باید برای سودآوری چه کار کنید. آموزش دیدن باید از اولین اولویتهای شما باشد.

تمرکزتان روی این باشد که همیشه از دیروز بهتر باشید.

عادت های معامله گری

استیو برنز و هالی برنز نویسندگان این کتاب صوتی می گویند یک راه دیگر برای برتری پیدا کردن نسبت به رقبای خود این است که در معامالتتان نظم داشته باشید.

بیشتر معامله گرها بر اساس پیش بینی ها، عقاید و احساسات معامله می کنند. این بدترین روش معاملاتی هست.

وقتی مجموعه قوانین صحیحی را انتخاب نموده و به اندازه ی کافی به آنها عمل کنید، آنها به آرامی تبدیل به بخشی از شخصیت و سبک معامله گری تان می شوند

و دیگر به صورت ناخودآگاه آنها را دنبال خواهید کرد. وقتی می بینید عمل نکردن به این قانون ها برایتان سخت می شود، می توان گفت که به بلوغ معامله گری خود رسیده اید.

کتاب صوتی عادت های معامله گری

در کتاب صوتی عادت های معامله گری می شنوید که رمز موفقیت در این است که وقتی اشتباه می کنید، قسمتهای منفی ریسک تان را ببندید و احتمالات مثبت کسب سود را باز بگذارید.

به بیان دیگر معاملات زیان ده را سریع ببندید و به معامالت سود ده اجازه ی ادامه دادن بدهید. حد ضرر، تضمینی برای جلوگیری از باختهای عظیم است.

شما می توانید اجازه دهید معاملات برنده تا جای ممکن، روند صعودی خود را ادامه دهند.سیستم معاملاتی شما باید بر اساس واقعیت های قابل سنجش بنا شود، نه نظرات شخصی

برخی از معامله گران تازه کار موفق می شوند از سیگنالهای سیستم پرایس اکشن استفاده کنند. معامله گران تازه کار ممکن است بر اساس احساساتشان معاملات

را انجام دهند، اما افراد حرفه ای این کار را بر اساس واقعیتها انجام میدهند. همیشه برای معامله های خودتان یک دلیل داشته باشید و بر اساس حدس و گمان به معامله نپردازید.

کتاب صوتی

استیو برنز و هالی برنز معتقدن معامله کردن در بازار بورس بدون سیگنال های قابل سنجش به این معناست که دارید به صورت تصادفی معامله می کنید.

به گونه ای معامله کنید که وقتی اشتباه کردید ضررهای تان کوچک باشد. به دنبال معاملاتی باشید که پتانسیل سود بسیار بالایی داشته باشند. زمانی وارد شوید

که احتمال فعال شدن حد ضرر پیش از رسیدن به سود لازم، پایین است.در این کتاب صوتی می شنوید که با نمودار قیمت هفتگی روند بلند مدت را تشخیص دهید

و سپس روی نمودارهای روزانه و ساعتی کار کنید تا در جهت آن روند معامله کنید. اگر در راستای روندهای بلندمدت معامله کنید، شانستان بهتر خواهد شد.

بازار بورس در بلندمدت شیبی صعودی دارد، زیرا از طرف خریداران صندوق های سرمایه گذاری مشترک، حسابهای بازنشستگی، خریدهای جبرانی شرکت و سرمایه گذاران تقاضا دریافت می کند.

عادت های معامله گری

جهت دانلود کتاب صوتی عادت های معامله گری اینجا کلیلک کنید

یک راه سریع برای تشخیص یک روند این است که به دنبال سیگنال پرایس اکشن نسبت به میانگین متحرک در دوره ی زمانی معامالتی خود بگردید.

قیمت بالاتر از میانگین متحرک کلیدی نشانگر یک روند صعودی و قیمت پایین تر نشان دهنده ی روندی نزولی است.استیو برنز و هالی برنز می گویند شدیدا

به شما توصیه می کنیم که به مطالعه ی میانگین های متحرک بپردازید و عادت آن را در خود ایجاد کنید، از آنها آزمون پشتیبان بگیرید و در نمودارهایتان استفاده کنید

تا بفهمید در بازاری که در آن معامله می کنید چه می گذرد. در کتاب صوتی عادت های معامله گری می شنوید که یک بازار نزولی سهام، معمولا عمر کوتاهی دارد

و یک تا دو سال به طول می انجامد. بازارهای صعودی معمولا چندین سال دوام می آورند و منشا بیشتر رشد سرمایه در بازه های بلندمدت هستند.

این که یاد بگیرید در پایان بازارهای صعودی از سرمایه گذاری ها خارج شوید، به طرز چشمگیری بازده خریدهای بلندمدت را بهبود می بخشد و باعث نگه داشتن سرمایه گذاران می گردد.

عادت های معامله گری

در بازار سهام، اولین ساعت معاملات، ساعت آماتورها می باشد. این در حالی است که ساعت های پایانی مانند یک دروغ سنج عمل می کنند.

و معامله گران جدید در ابتدا فریب خورده و سمت اشتباه معاملات را در نظر می گیرند. نویسندگان کتاب صوتی عادت های معامله گری معتقد هستند

معاملات موفقیت آمیز از طریق انجام مداوم کارهای سخت حاصل می گردد و به این ترتیب گاهی تبدیل به عادت همیشگی میشود.

در کتاب صوتی عادت های معامله گری به نویسندگی استیو برنز و هالی برنز خواهید شنید به جای این که سعی کنید چاقویی را در حال سقوط بگیرید )

استعاره از منتظر ماندن برای خرید در هنگام پایین آمدن قیمت( یا قیمت رو به رشد را با قیمتی کم بفروشید، منتظر یک حرکت اولیه در جهتی باشید که می خواهید

به آن ورود کنید. در این شرایط احتمال این که از ابتدا یک معامله ی برنده داشته باشید افزایش خواهد یافت.

کتاب صوتی عادت های معامله گری

استیو برنز و هالی برنز معتقد هستند که امید یکی از احساسات خطرناکی است که در بازار بورس وجود دارد. امید به یک برد عظیم در معامله سبب می شود افراد،

اندازه هایی بسیار بزرگ را در پیش بگیرند و راه خود را به سوی زیانهای بسیار بیشتر باز کنند. امید نابجا داشتن به سودآور شدن یک زیان منجر به این می شود

که برخی معامله گران حد ضرر اولیه ی خود را نادیده گرفته و برای مدتی طولانی در قسمت اشتباه یک معامله باقی بمانند.در این کتاب صوتی می شنوید که همیشه

بهتر است در برنامه ریزی های تان ضرر را بپذیرید و به زندگیتان ادامه دهید .

این که اجازه بدهید یک ضرر کوچک تبدیل به ضرری بزرگ شود، هم از لحاظ

مالی و هم از لحاظ احساسی هزینه های زیادی را در پی دارد. اگر میخواهید برای مدتی طوالنی معامله گر باشید، بسیار مهم است که

همیشه برای مدیریت استرس، ضرر و زیان ناچیزی را در برنامه ریزی تان در نظر بگیرید.

کتاب صوتی عادت های معامله گری

عادت کنید روی سیستم معاملاتی تان تمرکز کنید و به جای محاسبه ی پولی که در هر لحظه به دست می آورید یا از دست می دهید، فرآیند ورود، خروج و اندازه

معامالت را دنبال کنید. وقتی هیچ موقعیتی برای معامله، مناسب نیست پس هیچ کاری نکنید.توصیه مهم نویسندگان کتاب صوتی عادت های معامله گری این است

که عادت کنید حداکثر افت سرمایه ای که می توانید از لحاظ روحی و روانی در معاملاتتان متحمل شوید را به یاد داشته باشید و سیستم معاملاتی خود را بر اساس آن طراحی کنید.

یک معامله گر تنها زمانی میتواند موفق باشد که به خود در مقام یک معامله گر و به سیستم معاملاتی اش همچون برنده ایمان داشته باشد و نظم و ترتیب را حفظ کند.

چیزی که در چندین سال انجام معامله آموخته ام این است که بحران برابر است با فرصت.

کتاب صوتی عادت های معامله گری

آنها معتقد هستند که تمامی معاملات شما باید به یکی از چهار شیوه ی زیر پایان یابند: بردی کوچک، بردی بزرگ، ضرری کوچک و سربه سر شدن. هرگز نباید ضرری بزرگ داشته باشید.

اگر بتوانید از شر ضررهای بزرگ خالص شوید، شانس خوبی برای سودآور ماندن طی سالها خواهید داشت. عادت کنید که بهترین معاملاتتان را تبدیل به بزرگترین معاملاتتان کنید

و معاملات بازنده ی خود را به کمترین حد ممکن برسانید. تسلط بر این استراتژی به طرز چشمگیری عملکرد شما را بهبود خواهد بخشید.

در کتاب صوتی عادت های معامله گری می شنوید که عادت کنید اندازه معاملات را نه برای بهترین حالت و نه برای وضع موجود، بلکه برای بدترین حالت ممکن تعیین کنید.

همیشه ریسک را مدیریت کنید و وقتی با بازارهای پرتالطم روبه رو می شوید،برای تنظیم کردن سریع آماده باشید.

عادت های معامله گری

جهت دانلود کتاب صوتی عادت های معامله گری اینجا کلیلک کنید

در نهایت در این کتاب صوتی خواهید شنید بسیاری از معامله گران به دنبال معاملاتی با بالاترین احتمال صعود می گردند تا برای ورود اقدام کنند.

اما اگر حد ضررها به گونه ای باشند که احتمال خروج کم شود، معامله ای دارید که قابلیت خوب بودن دارد، زیرا در این شرایط حد ضررها

فعال نشده و می توانید اجازه دهید معامله ی برنده تان در جریان باشد.

جهت مشاهده فروشگاه سامانه بورصدا اینجا کلیک کنید

جهت ورود به سامانه بورصدا اینجا کلیک کنید

آموزش بورس در کالج تی بورس

نویسنده : عزیزالله جهانی مقدم